U prošla dva broja smo pisali o tome šta je FinTech i zašto je FinTech bitan za sve nas koji smo u Kanadi. Od ovog broja ćemo biti malo konkretniji i početi da se fokusiramo na specifične FinTech kategorije (pr. bankarstvo, osiguranje, platežna rešenja, itd.), kako bi ste imali još jasniju sliku o tome šta je u ponudi na kanadskom tržištu, na šta treba obratiti pažnju, i kako iskoristiti sve prednosti tih solucija.

U ovom broju ćemo se fokusirati na digitalne bankarske usluge, ali ne one koje nude tradicionalni kanadski giganti kao što su TD, RBC ili CIBC, već novi 'igrači' na tržištu tj. FinTech.

Pre nego što počnemo, bitno je da obnovimo znanje o osnovnim bankarskim uslugama, koji su trenutno u ponudi a za koje plaćamo određene mesečne nadoknade:

Otvaranje bankovnog računa

Mogućnost slanja novca (na druge račune, preko granice, itd.) i primanja novca (sa drugih računa - mesečne plate, penzije, manje pozajmice, itd.)

Mogućnost ostvarivanja profita (ako je novac uložen u recimo savings račun)

Mogućnost kupovine u prodavnicama ili putem interneta preko platežnih kartica (VISA, Mastercard)

Mnogobrojne finansijske institucije (velike i manje kanadske banke, kredit unije, challenger banks) danas nude te osnovne bankarske usluge. U prethodnih par godina, na kanadskom tržištu su se pojavili FinTech i njihove ponude, tih istih osnovnih bankarskih usluga, ali sa mnogo interesantnijim ponudama, posebno onim mlađim demografskim grupama (Milenijals i Generaciji Z). Razlozi zbog čega su FinTech bankarske usluge zanimljivije mlađim generacijama leži u par činjenica:

Jednostavniji način otvaranja digitalnog računa sa koga korisnik može da prima i šalje pare

Besplatne, osnovne, bankarske usluge (otvaranje računa bez mesečnih troškova i korišćenje platežnih kartica)

Inovativne alatke koje pomažu običnom građaninu da sazna gde i koliko troši mesečno svoj novac, sa preporukama i savetima o mogućim štednjama

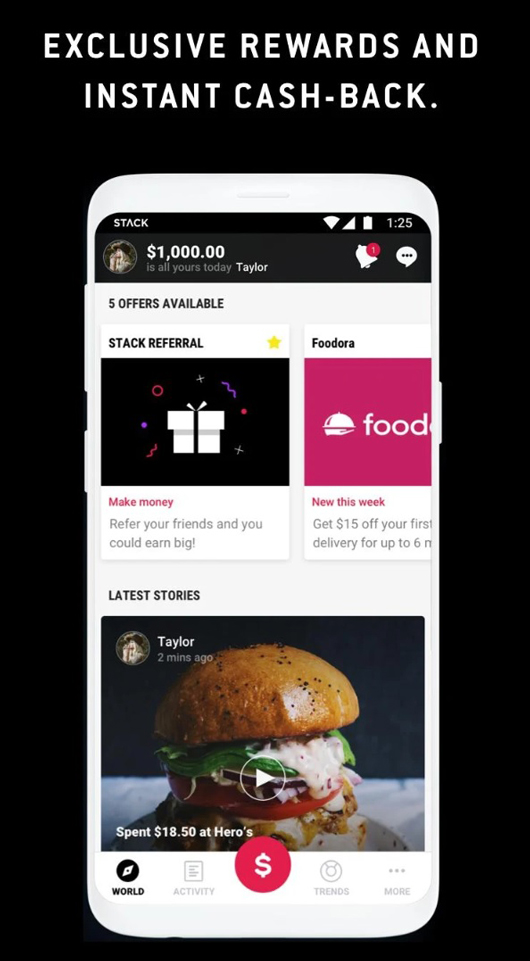

Loyalty programi koji nude određene korisničke pogodnosti (pr. cash back na određene transakcije, besplatne mesečne pretplate tipa Netflidž-a, popuste prilikom kupovine kod određenih trgovaca, besplatno korišćenje platežnih kartica van Kanade, itd.)

Ko su novi FinTechs koji nude te primamljivije osnovne bankarske usluge a nisu banke?

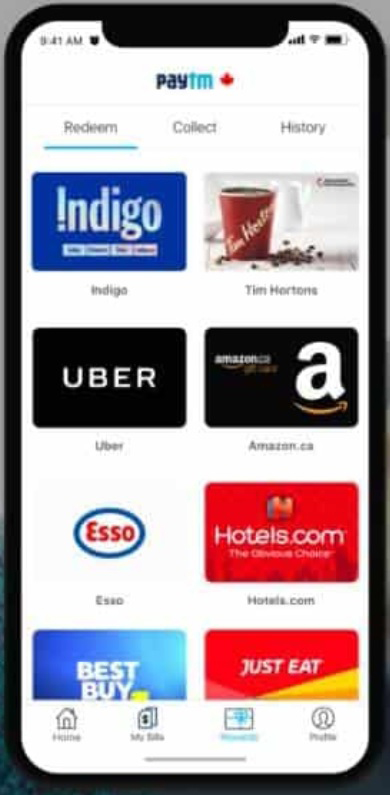

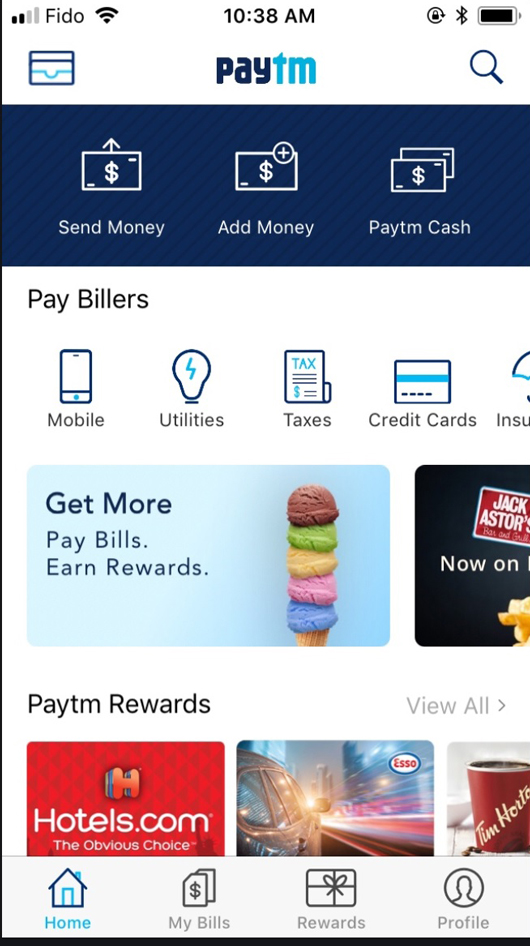

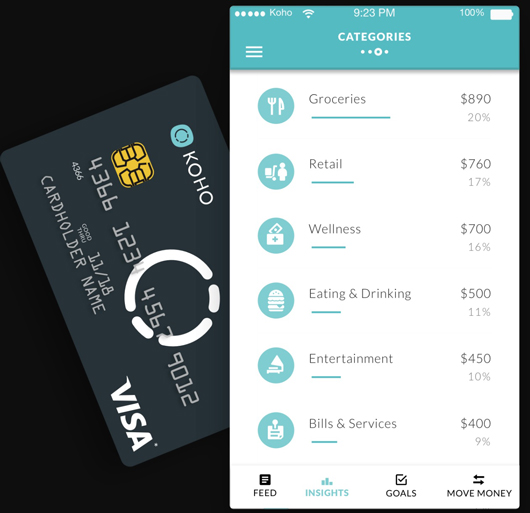

Za ovaj tekst sam kao primere izabrao Stack (get Stack. ca), Koho (koho.ca) i PayTM (paytm.ca) jer su inovativni, kreativni, pokazuju znake uspešnosti na kanadskom tržištu, ali i zbog toga što ih i sam koristim.

Koho i Stack nude korisniku besplatnu mobilnu aplikaciju preko koje može da se naruči prepaid kartica, koja u platežnom svetu ima sve karakteristike jedne kreditne kartice (gde god se plaća kreditnom karticom, isto tako se može i prepaid karticom (open loop, op.a)) ali sa jednom velikom razlikom u odnosu na kreditnu karticu. Da bi korisnik mogao da plati sa prepaid karticom u radnji ili na internetu, moraće kao što i samo ime kartice kaže, da pretplati (prepaid) karticu sa novcem.

Sama činjenica da kartica mora da se pretplati znači da Koho ili Stack korisnik mora da ima dobar uvid u prihode i rashode, na nedeljnom ili mesečnom nivou, kako bi znao koliko para je potrebno da se prenese na karticu.

Obe aplikacije nude i "budgeting tools" tj. korisničke servise koje na osnovu platežne istorije jednog korisnika nude savete u štednji ili optimizaciji trošenja. Na primer, ako želite da sačuvate $100 mesečno, Stack će vam ponuditi opciju odlaganja manje svote novca (pr. dva do tri dolara) od svake transakcije u vaš savings account.

Isto tako aplikacija će vam ukazati gde trošite najviše novca (pr. restorani), kako bi ste mogli drugačije da usmerite vaše trošenje (pr. kupovine Stack karticom u marketima donose određene popuste). Koho kartica nudi cashback opcije koje mogu da vam donesu i do 12% keša nazad na karticu ali i popuste na putovanja, naručivanje hrane, slanja para van Kanade.

U slučaju da izgubite Stack ili Koho karticu možete jednim potezom deaktivirati karticu, putem mobilne aplikacije, bez potrebe da zovete korisnički servis. Neko će reći da i sve velike banke mogu da ponude iste usluge, što je i tačno, ali ne na tako jednostavan i kreativan način na koji su to Stack i Koho su uradili.

PayTM model je sličan Koho-u ili Stack-u međutim glavni servis nije baziran na platežnim sredstvima (prepaid karticama) već na plaćanju korisničkih računa. PayTM je zanimljiv korisnicima jer im nudi loyalty poene kao nagradu za plaćanje računa putem PayTM -a. Primer: 1. Skinete PayTM aplikaciju 2. Prebacite $100 sa vašeg TD računa na PayTM 3. Unesete hydro bill detalje i iznos 4. PayTM plati umesto vas. Tokom par meseci plaćanja putem PayTM-a sakupili ste 5000 poena koje možete iskoristiti za večeru u Milestones-u. Kao što smo vas pitali u prethodnom broju: ko vas danas još nagrađuje za plaćanje hydro računa?

Zašto Koho, Stack ili PayTM nude sve te besplatne servise i pri tome nas još i nagrađuju? Odgovor leži u činjenici da sva tri FinTech-a žele da vas, kao korisnika, pridobiju sa svim navedenim pogodnostima a sve sa ciljem preusmeravanja vaših prihoda (plate, penzije, itd.) umesto na tradicionalne deposit račune (kod velikih banaka) na njihove (FinTech) deposit račune.

Tako bi ovi FinTechs mogli da imaju što više korisnika ali i ojačali svoje pozicije u borbi sa vodećim kanadskim bankama. Zar ne bi bilo lepo da se ušuškane kanadske banke probude, od strane jake i nove konkurencije, a mi Kanađani, uživamo u onome što stanovnici ostalih zemalja oko sveta već imaju - jeftine ili potpune besplatne, osnovne bankarske usluge?

Ako bi ste došli u RBC i TD i tražili da sve osnovne bankarske usluge i platežne kartice (VISA, Mastercard) budu besplatne, verujem da bi vas veoma brzo, ali na fini način, zamolili da napustite banku.

Međutim kada Koho, Stack, Pay TM i još par drugih FinTech-a dođu do određene, relevantne, mase korisnika a mlađe generacije se odluče da koriste uglavnom FinTech usluge, onda će i velike banke morati da promene njihovu strategiju.

U Evropi, a posebno Aziji, ovaj se scenario već desio i time promenio tradicionalni način ponude osnovnih bankarskih usluga. Tako na primer u Kini, većina stanovništva više ne koristi bankovne platežne kartice i račune, već finansijske usluge dve aplikacije namenjene prvobitno samo za komunikaciju - Nje Chat i AliPay.

Kineski korisnici su brzo shvatili benefite ove dve aplikacije a koje banke nisu uspele na vreme da isprate i ponude. Besplatno držanje novca i besplatno korišćenje platežnih sredstava je bio prvobitni vid pridobijanja korisnika, kojima su se kasnije pridodale druge, ekosistem ponude, u sklopu Nje Chat ili AliPay-a (pr. zakazivanje doktora, pozivanje taksija, naručivanje hrane, itd.)

Kanada je drugačija od Evrope i Azije što demografski, što i po veličini tržišta, mentalitetu i zbog toga, predpostavljam, da promene koje su se desile u Evropi i Aziji neće tako brzo zadesiti i Kanadu.

Kanađani pre svega veruju svojim bankama i ta lojalnost je mnogo veća nego u drugim delovima sveta. Ipak ono što je izvesno, a to je da, dolaskom FinTech-a na kanadsko tržište osnovnih bankarskih usluga, Kanađani će imati jeftinije i bolje usluge, jer će borba za korisnike biti jača a broj takmičara veći.

Uzevši u obzir da je kanadska vlada u januaru ove godine otpočela nacionalne konsultacije u vezi olakšica za FinTech-s i bankarstvo (Open Banking), onda je još izvesnije, da mora doći do promena.

Upravo zbog toga, u sledećem broju ćemo se opširnije pozabaviti temom Open Banking mandata, na kome kanadska vlada trenutno radi.

Marko Pavlović

----------------------------------

Ukoliko imate pitanja,

pošaljite na:

redakcija1Žnovine.ca

RUBRIKA FinTech

FinTech tekstove priprema i piše Marko Pavlović, trenutno zaposlen kao Head, Digital Payments u Prodigy Labs, FinTech-u specijalizovanom za Digital Identity, Digital Payments i Open Banking.

Marko je radio sa FinTech sektorom kao deo inovacijskih timova u RBC banci, Payments Canada (kanadska vladina agencije za platežne sisteme) i drugim organizacijama. Marko je pokrenuo dva FinTech-a, Sherpa.Tadž i GetPrep.